Naik lagi. 175 basis poin akhirnya menjadi salah satu rekor kenaikan tertinggi BI Rate dalam 5 bulan terakhir, hingga akhirnya menyentuh 7,5% pada pertengahan November kemarin. Alasan kenaikan tak jauh berbeda dengan sebelumnya, untuk mengendalikan pelebaran defisit transaksi neraca berjalan (current account deficit) di waktu mendatang. Motivasi yang tidak berlebihan memang, melihat dari tahun 2012 hingga 2013 saja, defisit untuk neraca yang satu ini mengalami kenaikan yang cukup mengkhawatirkan.

Tabel 1. Ringkasan Neraca Transaksi Berjalan (juta USD)

Sumber: Bank Indonesia (November, 2013)

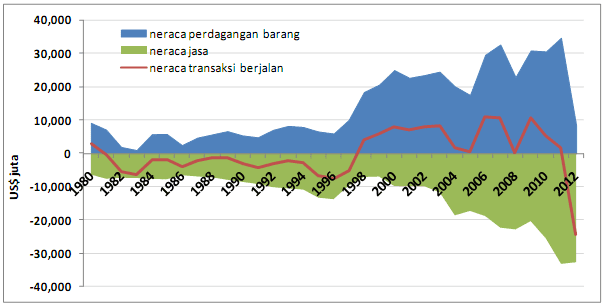

Tidak berlebihan jika dikatakan bahwa dua tahun terakhir ini merupakan puncak dari defisit transaksi berjalan, mengingat tren dari tahun 1980 hingga 2012 juga jelas menunjukkan demikian (Gambar 1.). Pemerintah pun kian ‘kebakaran jenggot’ saat harus menerima kenyataan bahwa neraca perdagangan yang saat ini cukup berjaya menyumbang surplus, pada triwulan ke-3 tahun ini ikut-ikutan menunjukkan penurunan kinerjanya, walaupun masih tergolong lebih kecil daripada komponen lainnya.

Gambar 1. Neraca Perdagangan Barang, Neraca Jasa, dan Neraca Transaksi Berjalan, 1980-2012

Sumber: Nizar, Muhammad Afdi (2013)

Jika akhir-akhir ini, pemerintah seolah berusaha menyalahkan faktor eksternal (misal: isu tappering Fed, pelemahan perekonomian global) ssbagai alasan utama lesunya dan menurunnya kinerja perdagangn Indonesia, maka jangan lupakan bahwa kenyataannya komponen-komponen tersebut bukanlah penyumbang defisit terbesar dalam kejadian ini. Suka tidak suka, harus diakui, defisit neraca pendapatan neto merupakan penyumbang defisit transaksi berjalan terbesar selama 8 tahun terakhir ini. Bahkan di tahun 2012 saja, defisit neraca pendanaan neto bernilai lebih dari 100% total defisit transaksi berjalan,US$ 26,800 dari US$ 24,418. Kondisi ini memberikan sinyal bahwa pendapatan yang harus ditransfer ke luar negeri lebih besar daripada pendapatan yang harus diterima Indonesia dari luar negeri. Bentuk paling konkretnya adalah melalui pembayaran cicilan bunga pinjaman setiap tahun yang tercatat di dalam APBN dan menjadi salah satu penyumbang defisit anggaran terbesar. Dari hubungan ini, maka mudah untuk menyimpulkan bahwa memang ada keterikatan antara defisit dalam APBN dengan defisit transaksi berjalan. Pada akhirnya, sesuai dengan hipotesis defisit kembar (Twin Deficit Hypothesis), tidak berlebihan jika mengatakan bahwa defisit transaksi berjalan salah satunya disebabkan oleh keputusan pemerintah untuk menerapkan anggaran defisit.

DEFISIT ANGGARAN, SEBERAPA PERLUKAH?

Kebijakan pemerintah untuk menerapkan sistem defisit pada APBN merupakan salah satu strategi untuk dapat mendorong perekonomian nasional. Hal ini tidak jauh berbeda dari konsep Mankiw (2000) yang menyatakan bahwa kebijakan fiskal yang optimal pada suatu negara sebagian besar membutuhkan kondisi defisit atau surplus pada anggaran dengan tiga alasan, yaitu alat stabilisasi, tax smoothing, dan redistribusi intergenerasi. Umumnya, negara berkembang dan maju mengadopsi kebijakan defisit anggaran untuk mempercepat pertumbuhan ekonomi, pemerataan pendapatan masyarakat, rendahnya daya beli masyarakat, melemahnya nilai tukar, pengeluaran krisis global, dan pengeluaran berlebih karena inflasi.

Di Indonesia sendiri, kebijakan defisit anggaran APBN telah dimulai dari rezim Orde Baru dimana pemerintah selalu menetapkan kebijakan fiskal ekspansif, khususnya jika dilihat melalui perspektif konseptual dan faktual (Basri, 2000).

Gambar 2. Ringkasan Defisit APBN Indonesia Periode 1999-2009

Sumber : Nota Keuangan dari berbagai tahun, diolah.

Selain menjadi bentuk ekspansi fiskal, pembiayaan defisit anggaran muncul sebagai pertimbangan baru dari sisi kontra. Ditakutkan, defisit anggaran yang berlebihan jika ditutupi dengan utang, hanya akan menimbulkan masalah baru daripada menyelesaikan masalah lama, yaitu defisit transaksi berjalan. Sayangnya, apa yang ditakutkan dan diprediksi tersebut, telah terjadi di Indonesia saat ini. Untuk membuktikannya, ada baiknya kita memulai pembahasan ini melalui tren defisit APBN kita.

Tabel 2. Ringkasan Surplus/Defisit APBN Tahun 2004 – 2013 (Miliar Rupiah)

| Tahun | Jumlah Surplus/Defisit |

Pembiayaan Luar Negeri |

SILPA |

|

| Penarikan Pinjaman Luar Negeri | Pembayaran Cicilan LN | |||

| 2004 | -26.272 | 18.434 | -46.491 | -3.014 |

| 2005 | -24.944 | 29.089 | -37.112 | -3.287 |

| 2006 | -39.984 | 29.673 | -52.681 | 274 |

| 2007 | -58.285 | 34.070 | -57.923 | -7.387 |

| 2008 | -94.503 | 50.219 | -63.435 | 79.950 |

| 2009 | -129.845 | 58.662 | -68.031 | 23.954 |

| 2010 | -133.748 | 54.795 | -50.633 | 44.706 |

| 2011 | -150.837 | 33.747 | -47.323 | 46.549 |

| 2012 | -190.105 | – | – | – |

| 2013 | -153.338 | – | – | – |

Sumber : Bank Indonesia

Data historis menunjukkan bahwa defisit anggaran selalu terjadi di Indonesia, terutama setelah memasuki orde reformasi. Kenaikan defisit anggaran ini pun diikuti dengan dengan penarikan pinjaman luar negeri baru dengan jumlah yang kian membesar. Peningkatan ini pada akhirnya juga akan mempegaruhi kenaikan pembayaran cicilan yang harus dilakukan oleh pemerintah Indonesia melalui APBN. Inilah yang menjadi salah satu sebab mengapa neraca transaksi berjalan sangat rentan untuk mengalami fluktuasi.

Sayangnya, penarikan hutang luar negeri untuk menutupi defisit anggaran terlihat sangat tidak efisien dan efektif. Ibaratnya, ditarik dengan jumlah besar, namun tidak digunakan dengan maksimal, yang ada malah membebani APBN dengan cicilan bunga dan hutang di masa depan. Mirisnya, ini terjadi di Indonesia. Indikatornya, cukup dengan melihat SILPA yang dihasilkan. SILPA (Sisa Lebih Pembiayaan Anggaran) menjadi tolak ukur apakah jumlah dana yang digunakan untuk menutupi defisit digunakan seluruhnya atau tersisa di tahun berjalan. Dari tahun 2008 hingga 2011 (Tabel 2.) jumlah SILPA cenderung positif dan mengalami kenaikan, namun sayangnya, pinjaman luar negeri juga masih mengalami kenaikan pada tahun yang sama. Ini menunjukkan bahwa, jumlah utang luar negeri yang dipinjam tidak digunakan dengan seefisien mungkin. Normalnya, jika memang pembiayaan tersisa, maka dapat digunakan untuk tahun berikutnya sehingga menutup/menambal defisit yang terjadi di pembiayaan APBN. Kejadian ini menunjukkan bahwa terdapat banyak asumsi fiskal yang cenderung meleset untuk diterapkan pada prediksi pembiayaan yang dibutuhkan.

Ketidakakuratan asumsi ini berdampak besar dalam menyumbang defisit pendanaan neto, seperti yang telah disinggung sebelumnya, yang pada akhirnya turut berkontribusi pula pada defisit transaksi berjalan. Poin komponen ini seharusnya juga perlu dipertimbangka oleh pengambil kebijakan terkait dalam menangani rentetan defisit yang terjadi, khusunya bagi pemerintah sebagai otoritas pengambil kebijakan fiskal. Mau tidak mau, stabilisasi makroekonomi, harus dilakukan melalui kebijakan moneter dan fiskal karena dampaknya akan sangat besar bagi stabilisasi perekomonian negara secara menyeluruh, pun untuk semua sektor. Apalagi, alasan Bank Indonesia meningkatkan BI Rate juga sepenuhnya karena kekhawatiran akan pergerakan defisit transaksi berjalan, yang notebene lebih berada di naungan pemerintah. Jadi, apa yang akan dipilih pemerintah kemudian, berani berpikir jeli untuk permasalahan fiskal ini atau hanya diam menunggu BI Rate menanjak lagi? Jangan lupa, pertumbuhan ekonomi sudah cukup terkoreksi dengan adanya kenaikan ini.

Luluk Permata Sari

Departemen Kajian Strategis BEM FEB UGM